スモールM&Aという会社・事業の売却・譲渡形式があります。

M&Aは「会社の合併及び買収」という訳語が付くように、会社・事業を外部の会社・組織や個人に売却・譲渡する行為です。また、買い手側にとってその投資目的は様々です。この記事では、スモールM&Aについて、その定義、流行の背景、スモールM&Aの種類や手続きの流れ、取扱い上の注意点などを詳しく解説します。

スモールM&Aとは

スモールM&Aとは、小規模な会社・事業を買収・売却するM&Aのことです。

ただし、スモールM&Aにはハッキリした定義がないのが実情で、M&Aを取扱っている会社によってその基準にばらつきがあります。

取扱い会社によっては、売却金額が1億円以下のM&AをスモールM&Aと呼ぶ事案もあれば、売却金額が1千万円以下の事案もあります。(このケースではマイクロM&Aとも呼んでいます)

さらに、売り手側・買い手側どちらかの売上高・年商が1億円以下の小規模会社・個人事業を基準としてスモールM&Aと呼ぶ場合もあり、従業員数を基準にして数人から50名くらいまでの小規模企業を対象としたM&AをスモールM&Aと呼ぶケースもあります。

このように、スモールM&Aの定義は取扱い会社によって変化しますが、共通するのはいずれも売却・買収額が小さいか、売上高規模・従業員数が小さい・少ない条件のM&AをスモールM&Aと呼ぶことです。

スモールM&Aは大規模M&Aに比べて、多額の売買コストもかからず、会社合併・分割のような複雑なM&Aスキームも必要としません。また、大半が株式譲渡・事業譲渡のような比較的簡単な譲渡方法で実施できるのが特徴であり、売り手買い手の相性がよければ短期間で成約することができます。

上記の基準に当てはまれば、業種に関係なくスモールM&Aと呼べます。

たとえば、個人で営業している飲食店や美容室などもスモールM&Aの対象であり、最近事案が増えているWEBサイトの売買なども一種のスモールM&Aと呼ぶことが可能です。

関連記事:中小企業M&Aの流れ・注意点を徹底解説!

スモールM&Aが注目されている理由

では、なぜ現在スモールM&Aが注目されているのでしょうか?

理由はいくつかありますが、一番の大きな理由はスモールM&Aが事業承継対策に使える点です。

中小企業庁、東京商工リサーチ等の調査によれば、2019年の中小企業の後継者不在率は55.6%、企業経営者の年齢別でも60歳代以上が94%と圧倒的であり、この企業経営者の高齢化をこのまま放置すると近い将来、必ず日本経済に大きな影響が出てくると予想しています。

画像引用先:東京商工リサーチ 2019年「後継者不在率調査」

https://www.tsr-net.co.jp/news/analysis/20191107_01.html

https://www.chusho.meti.go.jp/pamflet/hakusyo/2019/PDF/chusho/04Hakusyo_part2_chap1_web.pdf

また、中小企業の場合は経営者の高齢化だけが問題でなく、少子化も同時進行しているため、経営者は後継者不足に頭を抱えることになります。

後継者がいなければ、たとえ会社が黒字でもそのままではいずれ廃業か解散せざるを得なくなり、会社で働く社員や取引先、顧客に迷惑をかけるだけでなく、地域経済にも深刻な影響を与えてしまいます。

それを何とか防ぐ方法の一つとして、スモールM&Aが挙げられます。

スモールM&Aを使って売り手が買い手(外部の会社や個人)に会社・事業を売却・譲渡できれば、経営者は廃業を選択せず、そのまま存続して会社の成長や事業の拡大が望めます。

スモールM&Aを使えば、高齢の経営者も親族等に後継者が見つからなくても、広く外部に買い手や人材を探せるため、後継者問題も解決できます。

さらに、スモールM&Aが注目されている理由は、新規事業や他の事業分野への進出に活用できる点です。

個人が会社を辞めて新たに起業したり、会社が新規事業を起こそうとする場合、一から始めるには多額の費用と相当の時間が必要です。

しかしスモールM&Aを使えば、すでに実績のある会社・事業をすぐに手に入れることができるため、開業コストを大きく抑えられるとともに、成長に係る時間短縮もできます。

会社が別の事業分野へ進出する際、新たに会社が必要な分野の事業をM&Aで買収できれば、新規参入へのコスト軽減・時間短縮が図れるかつ、他地域への進出、海外への展開も可能です。

このように、スモールM&Aは色々な目的に利用できるので、今注目されています。

関連記事:事業譲渡とは?会社売却との違いやメリット・デメリット、事例を紹介!

関連記事:事業承継とは?事業継承との違いや成功させるポイントを解説

スモールM&Aをする方法

では、スモールM&Aを実施するには、具体的にどのような方法を使って売り手や買い手を見つけたらいいのか、解説します。

具体的には、以下の方法があります。

- M&A仲介会社の利用

- 専門家に相談

- マッチングサイトの活用

- 引継ぎ支援センターの利用

- 知人からの紹介

詳しく解説します。

M&A仲介会社の利用

M&A仲介会社とは、M&Aのプロセスにおいて売り手買い手の間に入り、マッチングから契約締結まで一気通貫でサポートしてくれる専門業者のことをいいます。

M&A仲介会社はM&Aに係る各種サービスを提供しているため、マッチングの初期段階から、交渉途上、クロージングまで、専門的な手続きも含めて、極めて質の高いサービスが受けられます。

また、全国に幅広いネットワークを構築している会社もあり、売り手買い手が必要とする最適な取引相手を見つけてきてくれます。

最近は特に、スモールM&Aを得意とする仲介会社も出てきているため、売上規模や売却額が小さい対象者でも相談がしやすくなっています。

ただし、M&A仲介会社を利用する際には注意点もあります。それは、利用手数料が比較的高額であるケースが多いことです。

大きな会社だと売却額も大きいため、手数料に見合ったM&Aも可能です。そもそもスモールM&Aの対象となる会社・個人事業主は売上規模が小さいケースが多いため、売買が成立してもM&A仲介会社に支払う手数料が大きくて売却利益がどれだけも残らない可能性もあります。

そのための対策としてスモールM&Aに特化し、手数料も比較的低い仲介会社を選ぶことが必要です。

M&A仲介会社では、手数料に最低金額を設けているケースも多く、最低でも数百万円程度は支払う必要があります。

M&A仲介会社に相談して委託契約をすると、成約の是非に拘わらず最低限、手数料を支払う義務ができてしまいます。スモールM&Aのケースでは、M&A仲介会社を使わず他の方法で手続きを進める方が良い場合もあります。

関連記事:「M&A仲介会社」に支払う報酬手数料の相場はどのくらい?相場や算出方法、仲介会社の報酬体系を徹底紹介!

専門家に相談

M&A仲介会社以外の方法のひとつが、弁護士、公認会計士、税理士等の専門家に相談する方法です。 一般のM&A同様、スモールM&Aでも少しでも買収リスクを減らすために、デューデリジェンスの手続きは必要です。

デューデリジェンスとは買収監査とも呼ばれ、買い手の雇う専門家(弁護士、公認会計士、税理士等)が売り手企業に出向き、会計や税務、法務、経営やITの各分野について、買収リスクがないか、綿密に調査する手続きをさします。

そのため、専門家が自ら業務としてスモールM&Aの取扱いを実施している法人や個人に、会社・事業の売却や譲渡を相談する方法を取ることが可能です。

ただし、専門家はあくまでその分野での専門家なので、M&A仲介会社のような入口からクロージングまで一気通貫で受注体制ができていない可能性もあります。

専門家が業務のひとつとしてM&Aを自社サイトにサービスとして展開している場合なら相談できますが、本業の傍らでM&Aを標榜しているだけの専門家なら相談することが無駄になるリスクもあります。

事前によく調査してから、専門家に相談するようにしましょう。また、その他のM&A専門家としては銀行・証券会社等の金融機関もあります。

もし、自社の取引金融機関がスモールM&Aを取扱いしているなら、そのルートで相談することもありです。

関連記事:デューデリジェンス(DD)とは?意味からM&Aにおける必要性と実務上のポイントまで完全理解

マッチングサイトの活用

M&Aのマッチングサイトの活用も、スモールM&Aを成立させる手段の一つです。

マッチングサイトとは、インターネット上にポータルサイトをおき、その上で売り手と買い手を結びつけるサービスのことを指します。

売り手は自社の業種、売上高、希望譲渡金額のみをサイトに登録するだけで手続きは終わります。買い手も業種や売上額など、条件を絞ってサイト内を検索するだけで、比較的容易に売り手候補を見つけることが可能です。

さらにマッチングサイトを利用すれば、仲介会社・専門家に支払う費用に比べて、安価にスモールM&Aが行えるメリットもあります。最近流行のWEBサイトの売買もまさに、このマッチングサイトの利用方法の一つと言えるでしょう。

とにかく手軽さがマッチングサイトの売りなので、スモールM&Aを考えている売り手買い手には利用価値が高いです。

ただしスモールM&Aが成立しても、仲介会社からのような手厚いサポートはなく、売り手買い手自ら手続きを進める必要があるのはマッチングサイトのデメリットともいえます。

事業引継ぎ支援センターの利用

国が運営している事業引継ぎ支援センターの利用も、スモールM&Aの対象者にはおすすめです。

事業引継ぎ支援センターとは、後継者不足に悩んでいる中小企業・個人事業主に対して、M&Aによる事業承継をサポートする目的で国が設置した機関で、現在各都道府県にあります。

また、事業引継ぎ支援センターは無料で利用でき、零細中小企業でも安心して相談できるのがメリットです。

全国各地に事業引継ぎ支援センターがあるので、売り手買い手情報はそのネットワークが利用でき、自社に適した相手を見つけてもらえるのも魅力のひとつといえます。

知人からの紹介

スモールM&Aをする場合、対象は小規模企業・個人事業主となることが多いです。そうなれば、スモールM&Aの取引相手を友人知人から紹介を受けて探す方法もあります。

身近な範囲から相手を見つけるので、親密度の高さもあって、案外話がうまく進むかも知れません。

スモールM&Aに係る売買条件などを曖昧にしたまま手続きを進めていると、その親しさが逆に仇となりトラブルになることもあります。

スモールM&Aを進める際には、必要に応じて専門家などのサポートを受けてミスのない取引を心がけてください。

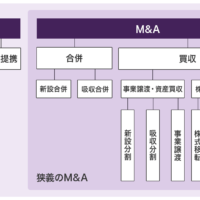

スモールM&Aの種類

スモールM&Aでは、M&A(会社の合併及び買収)のうち、会社合併や会社分割のような複雑な組織再編手法は適していません。スモールM&Aで主に使われる手法は株式譲渡と事業譲渡です。

株式譲渡について

株式譲渡とは、売り手企業の株主が保有する株式を買い手に譲渡する手法で、譲渡後には買い手に経営権が完全移転します。

一般的に株式譲渡には、上場企業のM&Aのように株式市場で株式の売買を実施する市場買い付けと、直接当事者同士が向き合い相対で株式の売買を実施する方法があります。

特に一定規模以下の中小企業の場合、株式上場していないケースが大半で、スモールM&Aを実施する際も相対取引で株式譲渡するのが基本です。

株式譲渡を使うと、株主総会の承認、債権者保護手続き、法務局の変更登記などのややこしい手続きは不要で、比較的簡便な手続きでスモールM&Aが実行できます。

ただし、手続きが簡便な一方、注意点もあります。株式譲渡では、会社の経営権を丸ごと引継ぐため、簿外債務や偶発債務も一緒に引き受けます。

簿外債務とは未払いの残業代など、財務諸表には載っていないリスクで、偶発債務は訴訟リスクなど将来発生の可能性がある債務です。

これらのリスクを避けたり軽減するためには、売り手に対するデューデリジェンスの徹底が必要です。

リスクを十分見極めた上で、買い手は買収価格の決定や売買の意思決定を行なわねばなりません。

関連記事:M&A(合併買収)は株価に影響するのか?上昇・下落事例とメリットデメリットを解説

事業譲渡について

事業譲渡とは、売り手企業が有する事業の一部(含む全部)を買い手に譲渡する手法をいいます。

株式譲渡は会社(経営権)を全て買い手に移転しますが、事業譲渡では事業に関する資産や権利・義務、無形資産(のれん)を個別に選び移転します。

買い手が手法で事業譲渡を選ぶと、必要な資産や権利義務、のれんなど、ひとつずつ指定して買えます。不必要な資産も引継ぐ必要もなく、また、簿外債務・偶発債務の引継ぎも避けられます。

売り手側もまた事業譲渡を使うと、自社の不必要な事業のみ売却できて、売却で得た現金を残った本業に使ったり、新規事業に投資できたりします。

ただし、株式譲渡と違い、事業譲渡の場合、契約関係の引継ぎには個別対応が必要で、1件ずつ事業譲渡に関係した社員や取引先からの同意が必要です。

また、事業を全部譲渡したり特に経営上重要な事業を譲渡したりする際には、株主総会の決議が必要となるため、スモールM&Aで事業譲渡の手法を利用する際は、その時間的、経済的負担はかなり大きくなります。

これは、スモールM&Aの当事者にとって事業譲渡のデメリットといえるでしょう。

関連記事:会社を売りたい方は必見。会社売却のメリットデメリットを徹底解説

スモールM&Aの手続き・流れ

スモールM&Aの手続きの流れについて解説します。

大まかな流れは以下のようになります。

- STEP 1:事前検討準備

- STEP 2:交渉相手の選定

- STEP 3:交渉の実施

- STEP 4:デューデリジェンスの実施

- STEP 5:契約締結

- STEP 6:契約後の手続き

以下順番に詳しく解説していきます。

なお、スモールM&Aの手続きの流れについては以下の資料も参考になります。

STEP1:事前検討準備

STEP 1はスモールM&Aで会社・事業の売却譲渡を検討する場合、まずは事前検討や準備が必要です。

まず、売り手が準備しておくこととして「磨き上げ」があります。

磨き上げとは、一般的に会社・企業の価値を高めるための取り組みのことで、磨き上げが上手くいけばより高い値段で会社・事業を売却できたり、より早く理想の買い手を見つけたりすることが可能です。

逆に磨き上げをせず、債務超過や赤字の会社をそのまま放置して、いざスモールM&Aをしようとしても希望の価格で売れない、買い手が見つからないという事態になります。

例えば、今契約している業者との取引価格の見直しや、仕入れ価格の適正化、家賃・水道光熱費において無駄がないか、IT化することで無駄なコストの削減を検討するといった、短期間で取り組める経営努力はしておくべきです。

さらに、スモールM&Aの事前準備として、M&Aの目的や方針を決めておくことが大事です。

M&Aの目的や方針を決めておかないと、そもそも羅針盤がない状態なため、売り手が期待していない買い手に売却したり、スモールM&A成立に費やしたコストや時間が無駄になったりする可能性があります。

その点、事前に目的や方針が決定できていれば、理想の買い手も早めに見つかるかつ、買い手の経営戦略に沿った売り手としての協力も可能になります。

事前検討準備で最後に必要なことは、適切なスモールM&Aのサポーターを見つけておくことです。

サポーターとは具体的にはM&A仲介会社や専門家、プラットフォームのことをさします。

前述したように、スモールM&Aでは売却額の規模が比較的小さいため、本格的なM&A仲介会社や専門家などは手数料額が高くて不向きです。

一方で低手数料でサービスを展開しているスモールM&A専門取扱い業者やマッチングサイトなどのプラットフォームなら適切なサポーターになれるでしょう。

STEP 2:交渉相手の選定

STEP 2は交渉相手の選定です。

M&Aアドバイザー等のサポートを得て、適切な売り手、買い手候補を選定します。

選定プロセスについては、一般的にノンネームシートの提供・確認 → 秘密保持契約締結 → 売り手の詳細情報の提供・確認と進みます。

まずノンネームシートの提供・確認ですが、ノンネームシートとは、売り手の企業がどのような会社か特定されない範囲で情報をまとめたA4サイズ1枚程度のペーパーのことをいいます。

買い手は仲介会社等からこのノンネームシートの提出を受け、中身を確認して、その売り手と交渉を進めるかどうか決めます。

そして買い手が売り手のさらに細かい情報が必要な場合、買い手が仲介会社にその旨を伝えると、買い手は詳細情報を手にすることができます。

ただし売り手にとっては情報が外部に流出するリスクがあるので、買い手に詳細情報を渡す前に、買い手との間で秘密保持契約を交わすことが一般的です。

秘密保持契約が両者で交わされると、いよいよ買い手側に対して売り手の詳細情報が提供されます。

一般的にこの詳細情報のことをIM(インフォメーションメモランダム)とよび、中には企業名、会社概要、詳細な財務情報、売り手の強みなどが書かれており、この情報で買い手が興味を感じたら仲介者にその旨伝えて次のステップへ進むことになります。

STEP 3:交渉の実施

STEP 3は交渉の実施です。

具体的には交渉の流れとして、トップ面談、売買条件交渉、基本合意書の締結と進みます。

トップ面談では、売り手と買い手のトップが直接面談を実施し、相手の経営理念、人間性など相互に確認し、今後M&Aの話し合いを続けていくかどうか、確認します。

ただしこの段階では具体的な譲渡額については協議しません。

続いて、売買条件交渉の段階になると、実際に売買額や使うM&Aスキーム、M&Aのスケジュールなどを個別に決定していきます。

ただしM&Aはあくまでビジネスです。

売り手はできるだけ高く売ろうとし、買い手はできるだけ低く買おうとします。

互いの考えを主張するだけでは平行線が続くだけで取引が成立しないため、あくまで相手の立場や考えを尊重して、何とか妥協点を見つけ出す努力が必要です。

そして協力し合った結果、妥協点が見いだせた場合、基本合意書を締結します。

基本合意書とは、スモールM&Aについて双方が合意した内容を記載した文書のことです。

ただしあくまで仮契約書としての取り扱いになり、当然法的拘束力もありません。

次の手続きのデューデリジェンス等を経て正式な合意契約書が結ばれるため、この段階では契約自体を白紙に戻したり、売却金額を変更したりすることもできます。

STEP 4:デューデリジェンスの実施

STEP 4ではデューデリジェンスを実施します。

デューデリジェンスは買収監査ともよばれ、買い手が売り手に対してその経営内容を詳細に分析する手続き全般を指します。

具体的には、買い手が委託した専門家集団(会計士・税理士、弁護士、中小企業診断士等)が売り手企業の税務・財務・法務・組織関連など、様々な分野から詳しく査定して、M&A後の会社事業運営に大きな影響を及ぼすリスク等がないか、きちんと精査します。

またデューデリジェンスの結果は買い手に報告され買収価額にも反映されます。

関連記事:デューデリジェンス(DD)とは?意味からM&Aにおける必要性と実務上のポイントまで完全理解

STEP 5:契約締結

STEP 5では契約を締結します。

流れとしては、最終契約の交渉をした後、契約締結へと続きます。

最終契約の交渉では、各デューデリジェンスの結果を反映させつつ、具体的な買収価格を決めていきます。

ただし、デューデリジェンスで特別大きなリスクでも見つからなかった場合以外は、通常、最初に基本合意書で定めた合意内容や条件が最終契約書の合意事項となります。

一方、デューデリジェンスで潜在的リスクや、将来期待できるシナジー効果が新たに見つかれば、それぞれの要素に沿って売買価格を変更します。

そして、契約締結の段階に至ると、いよいよスモールM&A契約を正式に締結して、これが最終的に法的拘束力を持つ契約書の作成となります。

STEP 6:契約後の手続き

最後に、STEP 6として契約後の手続きについて解説します。

STEP 5で最終契約を締結しましたが、この時点でスモールM&Aの効力が発生します。残っているのは、クロージングという手続きです。

クロージングとは、最終契約書の内容に従い、経営権や各種の権利等を売り手から買い手に移転する手続きを指します。

クロージングと同時に買い手は売り手に対して当初に決めたM&Aスキームに沿って対価(株式、現金等)を支払う必要があります。

また、クロージングが終わってもスモールM&Aが完了した訳ではありません。

クロージングの後には、主として買い手側の作業になりますが、PMI(ポスト・マージャー・インテグレーション)という作業が待っています。

PMIとは、スモールM&A終了後に売り手と買い手の経営を統合していく手続き全般をいいます。

M&A終了後、買い手が期待していたシナジー効果などの結果を得るためには、時間を掛けて相互の経営方針、業務システム、社員の評価制度などをひとつに融合させていくプロセスがとても重要です。

PMIに失敗すると、期待していたシナジー効果が得られないばかりか、従業員が大量に退職したり、売り手の取引先が取引停止を通告したりします。

買い手にとって、苦労してスモールM&Aをした意味が薄れてしまいます。買い手にとってPMIは重要な手続きです。そしてクロージング、PMIが完了し、スモールM&Aの全ての手続きが終了したことになります。

スモールM&Aの5つのメリット

スモールM&Aの手続きの流れが理解できたところで、次はスモールM&Aを実施することにより当事者が受けられるメリットについてです。

ここでは主に5つの視点からスモールM&Aのメリットを解説します。

売却額(取引額)が小さくM&Aが実施しやすい

一般的な億単位で実施されるM&Aと比べても、スモールM&AやマイクロM&Aはその売却額(取引額)の規模が小さいため、対象者もこれまでM&A取引に無縁だった小規模零細企業や個人事業者まで幅広く対象者を広げることが可能です。

会社の売上額が1,000万円以下でもスモールM&Aは利用できるため、社会全体から見てもこれは大きなメリットです。

会社・個人事業の事業継続が難しい場合、廃業・解散を避ける選択肢になる

会社や個人事業主が会社経営・事業の廃業や解散を選ぶ理由は色々あります。

経営者が高齢になったが身内に後継者がいない、会社が債務超過に陥り赤字が慢性化して業績回復の希望がもてない、別の事業に注力したいため現在の事業を解散したい、など様々です。

もちろん会社が黒字経営で順調なら、法務局に廃業届を出して事業を止めることは簡単です。

しかし廃業することで、社員が職を失ったり、取引先も顧客も含め、多くの関係者が迷惑を被ったりすることになります。

廃業を選ぶより、むしろスモールM&Aで外部の会社・個人に会社や事業を買い取って頂くことで事業はそのまま継続でき、社員のほか誰にも迷惑はかからず、何より売り手に対価としての現金が手に入ります。

これは、スモールM&A実施の大きなメリットです。さらに、規模の小さいスモールM&Aなら買い手候補も多く、短期間に売買取引が成立する可能性が高いです。

事業基盤を引き継げて起業が容易

主に買い手サイドのメリットですが、スモールM&Aで会社・事業を手にできれば、すでに仕組みが構築されている事業基盤をそのまま引き継げるためスピーディーに展開することが可能です。

もし、会社・個人が一から新規起業するとなると、やるべきことは多々あります。

例えば店舗事業の場合は店舗事務所作りから始まり、必要設備の購入、社員教育、マーケティング、そして資金調達まで含めると様々な作業が待ち受けており、それにかかるコストと時間は相当です。

しかし、スモールM&Aで会社・事業が手にできれば、そのようなプロセスを相当カットでき、何よりそれに係る時間を節約できます。

参入領域の事業に関わった経験がサラリーマンとしてあるが、起業した経験がないという方でも、スモールM&Aで出来上がっている事業基盤さえ買えれば、すでにその会社は一定軌道に乗っているため運営しやすいです。

スモールM&Aで事業基盤が整った会社を買うことは、起業して成功したい方にとって貴重な選択肢のひとつになるのです。

関連記事:後継者のいない会社を買う具体的な方法を徹底解説!メリットデメリットも解説

事業の成長を加速させることが可能

複数事業を一つの会社内に持つ経営者は、総じて事業展開の意欲が強く、さらに次の事業を育ててさらに会社を成長させたいと考えるケースが多いです。

その際、新事業を一から作り成長させていくのも会社経営の醍醐味ですが、スモールM&Aを通じてすでに一定の事業基盤ができた会社・事業を買取り、社内でさらに発展成長させていくのもひとつの方法だと考えます。

さらに、スモールM&Aで事業を買い取る際、デューデリジェンスを実施するため、買収先の経営状態、財務事情、問題点なども把握できます。

買収後にテコ入れする際、すでに問題点や改善点は分かっているため、補強さえ上手くいけば、複数部門の相乗効果も相まって、事業の成長を加速できます。

これもスモールM&Aのひとつのメリットといえるでしょう。

個人として事業が始めやすい

スモールM&Aの5つめのメリットは、個人として事業が始めやすいという点です。

個人で新規に事業を始める際は、会社で新規事業を起こすとき同様、やるべきことは多々あります。

また会社なら組織形態になっているため参加人数も多く、各業務を分業体制で進めることも可能ですが、個人が新規に事業を始めるときには起業者本人が何もかも全部自分で実施する必要があります。

時にはその業務量、精神的負担から起業することを思いとどまってしまうこともあります。

しかし、スモールM&Aで会社・事業を買収して経営すれば、総じて運営費用も少なくでき、かつすぐに安定した経営が可能です。

またスモールM&Aで一人でもできる事業(WEBサイト運営等)を購入して、サラリーマンを続けながら副業として事業を行なうこともできます。

これもまたスモールM&Aがもたらすメリットといえるでしょう。

スモールM&Aの注意点・トラブル

最後にスモールM&Aで注意したい点やトラブルに結びつきやすい点、避ける方法など解説します。

スモールM&Aで注意したい点はまず、売り手の情報が不足しやすい点です。

スモールM&Aの対象は中小零細企業や個人事業主なので、大手が関係するM&A案件に比べて圧倒的に情報が不足しがちです。

会社の財務諸表がしっかり作られていない、将来に対する経営計画書もない、など当たり前で、経営者に会社の数字を聞いてもあいまいで答えられないケースもざらです。

そのような会社をスモールM&Aで買うのですから、後から簿外債務が見つかって大きな損失を被ったり、予想より事業の将来性がなくて投資が無駄になったりすることもあります。

経営リスクを避けるには、仲介会社から提供された会社資料だけを鵜呑みにするのではなく、売り手経営者や従業員へのヒヤリング、工場や事務所への現地調査、不動産等の側面調査も実施して、できるだけ売り手の実態把握に努めることが必要です。

次に注意したい点は、買い手はまさかの時に備えて、契約内容に保険的条項を盛り込んでおくことです。

具体的には、隠れ債務等が発覚した時に備えて、株式譲渡契約書の表明保証などに、契約内容に反した事項が見つかったときには補償を受けられるよう明記しておくことです。

いくら詳しくデューデリジェンスを実施したとしても、不良債権など監査時には発見できない債務はあります。

契約書に補償の一言を明記しておくだけでもそのようなリスクは回避できますし、売り手がリスクを意図的に隠そうとしても、そのような保険的条項が盛り込まれているだけでも、売り手側に対する大きなプレッシャーになるので、交渉時にはきちんとリスクを報告してくるでしょう。

最後の注意点として、交渉相手には誠実な姿勢で臨むというのがあります。

M&AでもスモールM&Aでも、通常、買い手の立場は売り手の立場より強いのが一般的です。現状では、買い手が売買価格の決定権を持っているといっても過言ではありません。

そして、当事者間にM&A仲介会社が入っていた時、その仲介者は総じて売り手より買い手の立場を優先しがちです。

そのためスモールM&Aの交渉でも、買い手側の意向が強く反映する形で交渉が進み、成約に至るケースが多くなります。

一方、売り手側は自社の要望をくみ取ってもらえないため不満がたまり、段々と非協力的になってきます。

そのような姿勢を買い手側が取り続けていると、売り手からの協力も得られなくなり、必要な情報の提供も滞りがちになります

スモールM&Aでは最終的に良い結果を得るためにも、双方が相手の立場に立って敬意を払いつつ最後まで誠実な姿勢で臨みましょう。