中小企業において、事業拡大や資金調達などを目的としたM&Aが増加しています。また、多くの中小企業では後継者不足に悩んでいるケースも多く、こうしたケースにおいてM&Aは有効な手段となり得ます。つまり、M&Aは中小企業が抱えている様々な悩みに対して対処できる可能性が高い手法と言えるのです。

しかし、中小企業の経営者がM&Aをしたいと考えたとして、M&Aという言葉は知っていても、何から手を付けたらよいのか、どのような流れでM&Aを進めていけばよいのか、M&Aにはどのような方法があるのかなど、わからないことがたくさんあるのではないでしょうか。そこで本稿では、中小企業M&Aの基本的な流れや注意すべきポイントなどを詳しく解説します。

中小企業M&Aとは?

中小企業の定義

中小企業庁(中小企業基本法)では、原則として、中小企業者の定義を下記のように定めています。[1]

- 製造業その他の業種では、資本金の額又は出資の総額が3億円以下の会社又は常時使用する従業員の数が300人以下の会社及び個人

- 卸売業では、資本金の額又は出資の総額が1億円以下の会社又は常時使用する従業員の数が100人以下の会社及び個人

- 小売業では、資本金の額又は出資の総額が5千万円以下の会社又は常時使用する従業員の数が50人以下の会社及び個人

- サービス業では、資本金の額又は出資の総額が5千万円以下の会社又は常時使用する従業員の数が100人以下の会社及び個人

[1]中小企業庁

https://www.chusho.meti.go.jp/soshiki/teigi.html

中小企業M&Aの現状

後継者不在に悩んでいる中小企業にとっては、M&Aという手法を活用して第三者に対して事業を引継ぐことは、事業承継における重要な方法の一つです。

ただ中小企業の経営者の中には、M&Aに関する経験や知識を有していないことが多く、これまで長い間自らが経営してきた会社を第三者に売却することに躊躇してしまう方も多いです。

また、中小企業におけるM&Aをスムーズに推進するためには、M&Aアドバイザリー企業や金融機関といったM&A取引をサポートする機関が、適切に支援を実行することも極めて重要です。

上記の現状を踏まえ、経済産業省は2020年12月20日に策定・公表した「第三者承継支援総合パッケージ」に基づいて、2015年に策定した「事業引継ぎガイドライン」を全面的に改訂して「中小M&Aガイドライン」を策定しました。この「中小M&Aガイドライン」を活用することで、M&Aに関する様々な注意点を知ることができます。[2]

[2]経済産業省

https://www.meti.go.jp/press/2019/03/20200331001/20200331001.html

https://mirasapo-plus.go.jp/hint/15443/

https://www.meti.go.jp/press/2019/03/20200331001/20200331001-4.pdf

中小企業M&Aの目的

昨今、後継者不足に悩まされている経営者の方は年々増加傾向にあります。

中小企業でM&Aに対する注目度が大きく向上している理由の一つに、M&Aを活用すれば後継者不足を解決する可能性がある点です。後継者不足に悩んでいる中小企業にとっては、会社を維持・継続させるためにM&Aを検討・実施している、と言えます。

次に、従業員の雇用を守るため、という理由も大きいと考えられます。中小企業の経営者の中には、会社を一緒に支えてきてくれた従業員を家族同様に考えている方もいると思われますが、後継者不在のまま経営者が引退してしまえば、従業員の多くは路頭に迷ってしまうかもしれません。そこで、M&Aを活用して会社の維持・存続をしようと考えるのは当然かもしれません。

関連記事:後継者のいない会社を買う具体的な方法を徹底解説!メリットデメリットも解説

中小企業M&Aの3つのスキーム・手法

中小企業M&Aのスキーム・手法とは、M&Aを実行する一連の流れのことと、M&Aで利用される方法のことを言います。代表的なM&Aの手法としては、株式譲渡、事業譲渡・会社分割、株式交換・株式移転を挙げることができます。

どのようなスキームを選択・利用するのかによって、M&Aで得られるベネフィット、税務上あるいは会計上のメリット・デメリットなどがあり、必要となる手続きも代わってきます。M&Aの目的や対象となる企業や事業の特性を十分に考慮して、どの手法が最も適しているか選択することが重要になります。

M&Aのスキームを選定する検討が不十分だった場合には、不要な資産や負債を継承してしまったり、当初考えていたM&Aのメリットを獲得することができないようなケースもあり得るので注意しましょう。

100%株式譲渡

株式譲渡とは、売却する企業の支配権を取得する、または経営に参画することを目的に、売却企業の株主が保有している株式の全部、あるいは一部を取得するM&A取引の代表的なスキーム・手法のことです。100%株式譲渡とは、全ての株式を取得する取引を言います。

株式譲渡は、売却企業の資産や契約などの全てを買収企業へと引き継ぐことが可能です。事業譲渡の場合は譲渡対象が特定の事業となるので、買収対象企業の全ての資産や契約を承継することができません。全ての事業の譲渡の場合でも、企業の支配権(≒発行株式)は売り手企業側に残ることになります。

したがって、従業員との雇用契約、取引先との業務委託契約といった契約は、買収側企業において新規に契約し直すことが必要になります。しかし、株式譲渡の場合はこうした手続きは不要であり、企業が保有している資産、契約、許認可などはそのまま引き継ぐことが可能なので、手続きを大幅に簡素化することができます。

事業譲渡及び会社分割

M&Aのスキーム・手法は、事業譲渡と会社分割も挙げることができます。事業譲渡とは、企業に取り組んでいるビジネス(事業)をひとつずつ分割して、分割した事業の一部あるいは全てを他社へ売却することを言います。売却企業側は事業を失ってしまう代価として売却益を手に入れることができ、買収企業側は対価と交換に新たなビジネス(事業)を入手することができるのです。

しかし、当事者企業間において特に合意がない場合には、売り手側企業には20年間の競業避止義務が課せられることになります。つまり、同一のエリアで売却したビジネスと同じ事業に取り組むことができなくなるので、売却側企業となる中小企業は十分に注意する必要があります。

また、会社分割とはビジネスに関する権利や義務を分割して対価を得る代わりに、ビジネスの権利や義務を他社へと移転させるM&Aのスキーム・方式です。なお、会社分割はグループ内の事業再編を目的に実施されるケースが多いと思われます。

関連記事:事業売却とは?売却相場・税金・メリット・成功のポイントまで解説

関連記事:事業譲渡とは?会社売却との違いやメリット・デメリット、事例を紹介!

株式交換・株式移転

株式交換や株式移転も、M&Aのスキーム・手法として挙げることができます。株式交換とは、ある企業を子会社にして発行済株式の全てを既に設立されている他の企業に取得させることによって、完全な親子会社の関係を創設する方法のことです。グループの再編(経営統合、子会社の完全子会社化など)によって、経営効率を向上させる目的で利用されます。

また、株式移転は子会社となる企業の株主が保有する全ての発行済株式を新たに設立する企業に取得させて、自社を完全に子会社化することをいいます。一般的には、持株会社を設立する場合(ホールディング方式を活用した組織再編)に利用されます。株式交換と株式移転の最も大きな相違点は、既存の企業に株式を取得させるか、新設した企業に株式を取得させるかという点にあります。

売り手からみた中小企業M&Aの手続き・流れ

中小企業の売却価格の算出方法

中小企業の売却価格を算出する方法としては、大きく3つのアプローチを挙げることができます。コストアプローチ(企業が保有している資産の価値に着目)、マーケットアプローチ(企業の市場価値に着目)、インカムアプローチ(企業の将来的な収益力に着目)の3種類です。

コストアプローチの代表的な売却価格の算出方法は「時価純資産法」で、貸借対照表(バランス・シート)上の資産と負債を時価評価し直して、時価による純資産額を株式価値とする方法のことです。

なお、企業価値とは企業全体の価値のことで事業価値(事業そのものの価値)と非事業価値(事業以外の資産の価値)の合計のことですが、株式価値とは株式の価値(株式発行によって投資家から調達した資金や企業の事業活動から獲得した利益のうち、企業内部に留まっている剰余金など)のことです。つまり、株式価値と債権者価値(企業の債務の価値)の総和が企業価値になります。

次いで、マーケットアプローチの代表的な売却価格の算出方法は「類似会社比較法」で、類似している上場企業を選んでその企業の利益や株価などに基づいて、対象となる企業の売却価格(企業価値)を算出する方法です。

最後に、インカムアプローチの代表的な売却価格の算出方法は「DCF法(ディスカウンテッドキャッシュフロー法)」で、将来的に見込まれるフリーキャッシュフローを、リスクに応じた割引率を利用して現在価値に割り引いた金額を企業価値(売却価格)とする方法のことです。

関連記事: 会社買収の相場はどのくらい?買収の流れや相場からメリット・リスクまで解説!

関連記事: 企業価値とは?時価総額や事業価値との違いや算出方法をわかりやすく解説

ソーシング&マッチング

M&Aにおけるソーシングとは、M&Aのニーズを掘り起こすステップからM&Aの相手先として交渉をするステップまでを言います。M&AのソーシングとはM&A手続きにおける前半部分に相当しますので、M&Aを成功させるか失敗してしまうかを左右するような重要な部分であると言えます。

一方でM&Aのマッチングとは、①仲介方式のマッチング(M&A取引の専門仲介企業が売り手と買い手の間を仲介して、両社の希望や条件に適合する企業をマッチングする方式)と②オークション方式のマッチング(売却候補企業に対して買収希望企業が入札する方式)の2種類があります。

基本合意

M&Aにおける基本合意とは、売却(譲渡)される対象となる範囲や売却金額などのM&Aの基本的な条件を合意した時点で、その合意内容を確認するという意味で文書を締結することを言います。この基本合意をうけて、売り手企業が買い手企業に対して、独占交渉権と買収のための監査機会を与えることが一般的です。

ただし基本合意書は、M&Aを実行する義務があるという法的拘束力は有していないとされています。基本合意書は最終契約を締結する前の仮の合意であって、デューデリジェンスを開始する前に締結されるものです。

クロージング

M&A取引におけるクロージングとは、M&A取引を実行すること自体を意味しています。例えば、M&Aのスキームが株式譲渡の場合には、売り手側企業から買い手側企業への株式の譲渡と買い手側企業売り手側企業に対する株式代金の支払いのことをクロージングと呼びます。

M&Aのクロージングにおいては、M&A取引が複雑なスキームやファイナンスを伴うような場合には、必要となる交付書類や手続きが非常に複雑になるので、書類や手続きに漏れが生じないように細心の注意が必要になる場合も考えられます。

中小企業の売却価格の算出方法

中小企業の売却価格の算出方法には、前述したようにコストアプローチ(企業が保有している資産の価値に着目)による方法、インカムアプローチ(企業の将来的な収益力に着目)による方法、マーケットアプローチ(企業の市場価値に着目)による方法の3種類があります。

コストアプローチ

コストアプローチの代表的な企業価値算定方法としては、時価純資産法を挙げることができます。時価純資産法とは、バランスシート(貸借対照表)上の資産・負債を時価で評価し直して純資産の時価評価額を企業価値とする方法のことです。つまり、時価評価した資産総額から時価評価した負債総額を差し引いたもの(時価純資産額)を求めるのです。

時価純資産法は、バランスシート(貸借対照表)に基づいた算出方法であるため理解しやすいので、中小企業のM&Aでも利用し易い企業価値の算定方法であると言えます。資産の価値に焦点を当てているので、多額の資産を有している企業や社歴が長い会社などの企業価値算定に向いていると考えられます。

インカムアプローチ

インカムアプローチの代表的な企業価値算定方法としては、DCF法(ディスカウントキャッシュフロー法)を挙げることができます。DCF法とは、将来的に予想されるフリーキャッシュフローをリスクに応じた割引率を使用して現在価値に割り引いた金額を企業価値とする方法のことで、M&Aのみならず様々な投資の判断などでも利用されています。

DCF法を利用して企業価値を算出するためには、最初に一定期間の事業計画を策定したうえで当該期間のフリーキャッシュフローを予測します。そして、企業やビジネスのリスクを十分に踏まえて割引率を決めます。その後、その割引率を使って一定期間のフリーキャッシュフローを現在価値に割り引いて企業価値を計算します。

マーケットアプローチ

マーケットアプローチの代表的な企業価値算定方法としては、類似会社比較法を挙げることができます。類似会社比較法とは、類似している上場企業を抽出・選定して、その企業の利益や株価などをベースにして対象となる企業の企業価値を算定する方法のことで、倍率法、マルチプル法などとも呼ばれています。買い手側企業が、買収価格を試算するケースに利用されることが多いようです。

関連記事: EBITDAの計算方法・評価方法とM&Aの時に活用するポイントを徹底解説

関連記事:EBITとEBITDA 2つの違い、営業利益との違いやメリット・注意点を徹底解説

中小企業M&Aの成功のポイント

中小企業M&Aを成功させるためには、M&A取引における利害関係者をきちんと把握して役割分担を調整すること、M&A取引が売り手側企業の関係者に与える影響を十分に検討すること、買い手側企業として議決権を確保すること、M&Aの交渉をスムーズに進めること、適正な売却価格を認識すること、買収側企業としてはM&A取引の価額の範囲を決めておくこと、M&Aの戦略をしっかりと決めておくこと、企業としてアピールできるポイントを持つようにすること、M&Aのプロ(専門家)に相談・参画してもらうことなどを重要なポイントとして挙げることができます。

M&Aを行う理由が明確である

上記のポイントに加えて、M&Aを行う理由が明確であることも重要なポイントになります。例えば、M&Aアドバイザリー企業はいつも売り手側企業と買い手側企業を探しています。当然ながら、M&Aアドバイザリー企業はクライアントの立場に立ったうえでメリットのある提案を実施しているのですが、中には実績が欲しいばかりに自社(M&Aアドバイザリー企業)の利益を優先してしまうようなアドバイザリー企業が存在していることも、残念ながら否定はできないのです。したがって、自社が目指している成長の方向性などの様々な観点を踏まえて、M&Aを実行する必要が本当にあるのか、M&Aするタイミングは今なのかなどを明確にしたうえでM&Aを実施すべきだと考えます。

社内外でのM&Aに強い人材を見つけておく

M&A取引は専門性が高く、金融、会計、財務、人事、労務、法務、ITなど様々な分野における経験や知見が必要になります。社内にそうした人材がいれば問題はないのですが、多くの中小企業ではそうした人材を見つけ出すことは難しいと思われます。そこで、M&Aアドバイザリー企業のような、M&A取引に精通したプロフェッショナルの経験や知見を活用することが重要になるのです。また、M&A取引のステップによっては公認会計士、弁護士、社会保険労務士などの専門家の力を活用することも必要になります。

中小企業M&Aの支援機関・連絡先

中小企業M&Aを成功に導くために、様々な機関がサポートをしてくれる制度を実施しています。本稿では、中小企業M&Aの支援機関・連絡先について解説します。

事業引継ぎ支援センター

事業引継ぎ支援センターとは、後継者が不在の中小企業の引継ぎをサポートする機関です。事業を承継したいと考えている経営者は、全国47か所に設置されている「事業引継ぎ支援センター」に相談をして、面談・ヒアリングを実施したうえで事業承継の必要性が高いと判断された場合には、中小企業基盤整備機構(中小機構)が保有している「事業引継ぎデータベース」に登録されます。登録後にマッチングを実施して、事業引継ぎ支援センターの支援を受けながらM&Aを活用した事業承継を進めることになります。

例)東京都事業引継ぎ支援センター:https://www.jigyo-hikitsugi.jp/

金融機関(地銀・信金、日本政策金融公庫)

金融機関は、買収のための資金の調達先、既存の融資における債権者、金融に関する専門的なアドバイザーなどの立場で中小企業のM&Aを支援します。また、日本政策金融公庫は公的な立場で事業承継の支援と融資を実施しています。

例)日本政策金融金庫:https://www.jfc.go.jp/n/finance/jigyosyokei/matching/

商工団体

前述した事業引継ぎ支援センターだけでは多くの中小企業のM&Aの相談に対応しきれないので、各地の商工会議所などの商工団体においても中小企業のM&Aの支援を実施しています。商工団体では、豊富な人脈を活用してM&Aに関する情報の入手などに役立てることが可能です。

例)東京商工会議所:https://www.tokyo-cci.or.jp/jigyosyokei/

士業専門家(弁護士、税理士、公認会計士)

デューデリジェンスを実施する場合には、弁護士や公認会計士などのプロフェッショナル(専門家)に参画してもらうことが必要になります。また、M&A取引全般にわたっても、専門家ならではの視点から有益なアドバイスを得ることができます。ただし、当然ながら費用が発生しますので、M&A取引の経験が豊富で評判の良い専門家と契約することが重要です。

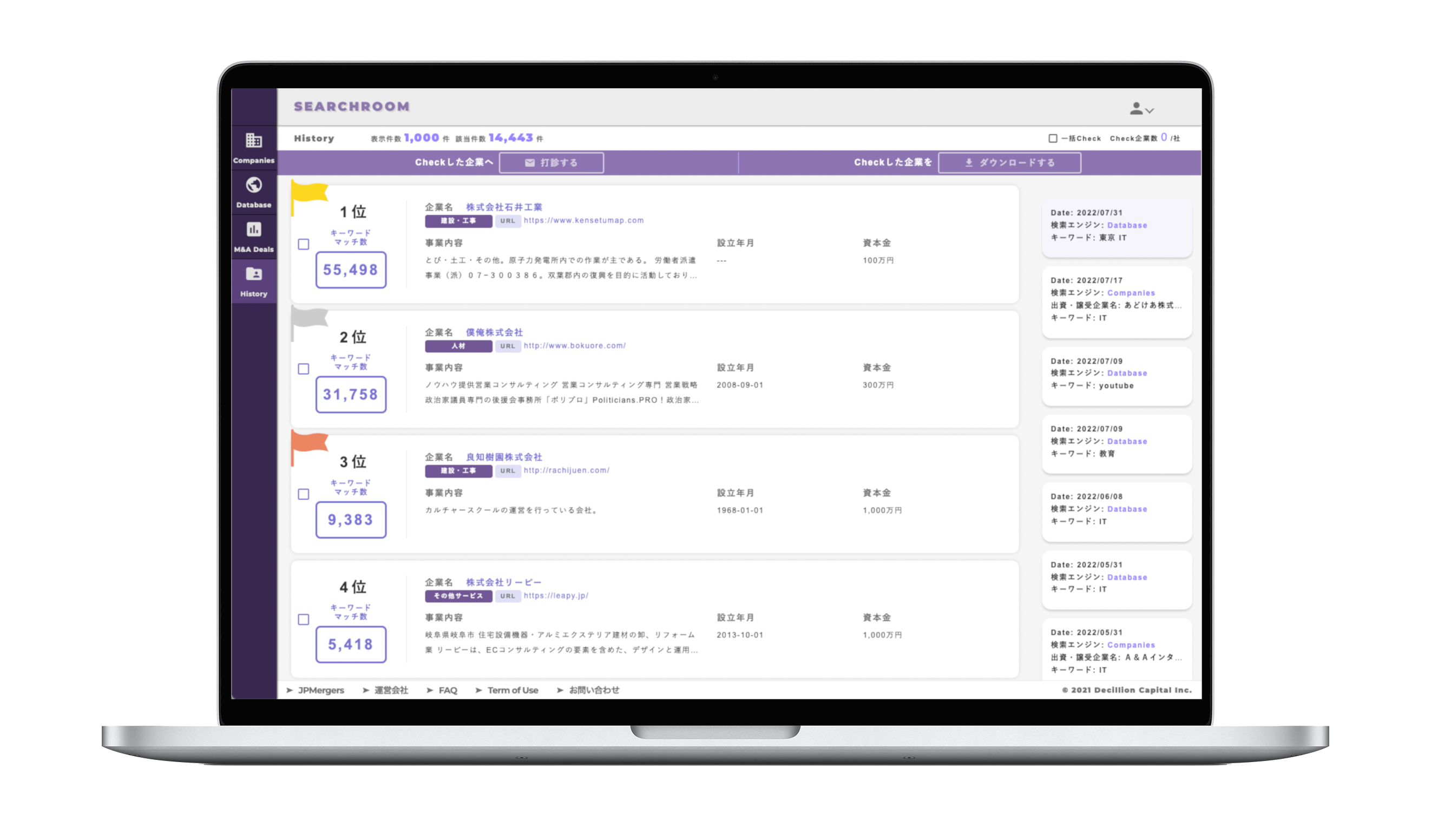

M&Aプラットフォーム

M&Aプラットフォームとは、会社や事業を買収したいと考えている買い手側企業と自社を売却したいと考えている売り手側企業とが、お互いにインターネット上において情報を登録してマッチングすることが可能なサービスを言います。経済産業省のガイドラインにおいては、マッチングをはじめとする中小M&Aの手続を低コストで実行することが可能なM&Aのサポート・ツールとされています。

例)JPMerger:https://jpmergers.jp/

M&A仲介会社

M&A仲介会社とは、売り手側企業と買い手側企業の間に入ってM&Aを成功させるための中立的な支援を実施する会社のことです。当然ながら仲介を依頼すれば費用が発生しますが、費用の多寡だけでなくこれまでの実績や業界における評判などを踏まえて慎重に選定すべきです。

関連記事:「M&A仲介会社」に支払う報酬手数料の相場はどのくらい?相場や算出方法、仲介会社の報酬体系を徹底紹介!

中小企業M&Aまとめ

中小企業M&Aの流れと注意点についてこれまで説明してきましたが、中小企業M&Aで最も重要なポイントは、M&Aをする最大の目的は何かということを常に頭の中に置いたうえで様々なM&Aのプロセスを進めていくことです。

例えば、買収価格の算定プロセスに至った場合にどのスキームや手法を使って企業価値を算定するのか、企業価値がいくらになるのかといった点も大切ではありますが、買収価格は最大でもこのくらいの価格が限度になるだろう、これ以上高くては買収する意味がない(デメリットが多くなる)といったことをきちんと決めておくことがより大切になります。

また、中小企業ではM&Aの専門家を社内で育成することはかなり難しいでしょうし、ある意味では無駄が多いでしょう。したがって、様々な支援機関が周囲に存在していることを意識したうえで、必要な支援を必要なタイミングで利用することが適切な中小企業M&A取引に繋がるものと考えられるのです。