企業同士の合併や買収など、M&Aを進める上で重要となるデューデリジェンス(DD)。企業間におけるM&Aの際には、売り手企業の正確な経営実態の把握を行うため、買い手企業側は売り手企業側に対して入念な事前調査の実施が必要不可欠です。

本記事では、M&Aを検討している買い手企業の視点から、デューデリジェンスについて基本的な意味や主な種類、実際の調査の進め方や実務上のポイントまで、詳細を解説致します。M&Aにおいて、デューデリジェンスが如何に重要な調査であるかということが理解できる内容となっています。

デューデリジェンス(DD)とは

デューデリジェンス(DD)は、英語でDue Deiligenceと表記します。そのため、英語の頭文字を取り、DDと称されることもあります。ここではデューデリジェンスの意味、目的について詳細を解説致します。

デューデリジェンスの意味

Due Deiligenceは、直訳するとDue(義務、正当、然るべき)Deiligence(努力、勤勉、精励)という意味です。M&Aにおいて、買い手企業が売り手企業の企業価値の査定や、法務面や財務面のリスクなどの調査を実施することを指します。

関連記事:PERの計算方法は?PERを投資判断に活用するための注意点

関連記事:EBITとEBITDA 2つの違い、営業利益との違いやメリット・注意点を徹底解説

デューデリジェンスの目的

デューデリジェンスを実施する主な目的は端的に表現すると、M&Aにおいて取引を行う際の買い手側企業のリスク軽減のためであるといえます。しかし、細分化すると下記の目的も挙げられます。

- 正確な会計帳簿に基づいた企業価値評価

- M&A戦略にかかわる説明責任

- ストラクチャーの分析

- 最終契約内容への反映

- 買収後の経営管理にかかわる情報収集

正確な会計帳簿に基づいた企業価値評価

M&Aにおける、買い手企業側にとって最も重要となるデューデリジェンスの目的は、売り手企業についての正確な会計帳簿に基づいた企業価値評価です。売り手企業の財務状況を把握するために行われる会計帳簿審査は、客観的な視点で売り手企業を買収及び合併するメリットの有無を判断するための必須事項となります。

関連記事:EBITDAの計算方法・評価方法とM&Aの時に活用するポイントを徹底解説

M&A戦略にかかわる説明責任

M&Aを実施する際のデューデリジェンスの目的の一つとして、買い手企業側は自社の株主をはじめとする各利害関係者(ステークホルダー)へ、M&Aを実施する計画及び目的などについて説明責任が生じることが挙げられます。

ストラクチャーの分析

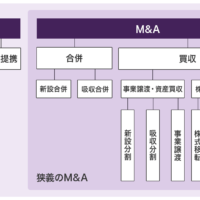

買い手企業側はM&Aの実施にあたり、売り手企業の買収及び合併でどのようなストラクチャー(M&Aの手法)を採用すべきか、慎重に分析する必要があります。そのため、売り手企業に対する入念な事前調査は欠かせません。

※代表的なストラクチャー(M&Aの手法)は、双方の企業間での株式の売買、企業合併、売り手企業の事業譲渡、会社分割、双方の企業間での株式交換、双方の企業間での株式移転が挙げられます。

関連記事:M&Aとは?目的・手法・メリット・流れを解説【図解あり】

最終契約内容への反映

大抵の場合、M&Aにおけるデューデリジェンスは、双方の企業の最終契約締結の前に実施されます。調査を行う目的の一つは、最終契約締結のためであると同時に、最終契約内容へ反映するためでもあります。

買収後の経営管理にかかわる情報収集

デューデリジェンスの目的の一つとして、M&A実施後の経営管理にかかわる情報取集が挙げられます。調査結果は、最終契約締結前の判断材料として実施されるということにフォーカスされがちではありますが、実際には売り手企業を買収後、経営管理に深くかかわる重要な情報を取集することに直結します。

基本的なデューデリジェンスの種類

デューデリジェンスには、いくつか種類がありますが、基本的な種類としては下記の7つが挙げられます。

事業(ビジネス)デューデリジェンス

目的

・売り手企業の外部的環境及び内部的環境から、企業価値や将来性などを把握、分析

・売り手企業のマーケティング方法をはじめとしたビジネスモデルの分析

・売り手企業とのシナジー効果について分析

内容

・売り手企業を含めた市場全体の評価=外部環境評価

・市場全体の中で、売り手企業の価値、ポジションの評価=内部環境評価

※フレームワーク(PEST分析・5フォース分析・VRIOフレームワーク)

財務デューデリジェンス

目的

・売り手企業の将来の収益性の予測分析

・売り手企業の債権債務等の状況把握

・売り手企業のその他資産・負債の状況把握

内容

・売り手企業の財務状況、経営実績、資金運用の調査

・売り手企業の不正取引及び不正会計の有無の調査

・売り手企業の意思決定機関(取締役会)などの議事録、損益計算書、貸借対照表の精査

税務デューデリジェンス

目的

・売り手企業の過去の税務状況の把握

・売り手企業の将来的な税務リスクの把握

内容

・売り手企業の法人税及び事業税などの支払い状況調査

・売り手企業の税務申告書の閲覧、繰越欠損金の処理の精査

法務デューデリジェンス

目的

・売り手企業の取引先との契約状況及び債務などの法的なリスクの把握

・M&Aを実施する際に影響を与える法的リスクの把握

内容

・売り手企業の主要株主の履歴の確認をはじめ、株式、組織、取引先などとの契約書、資産状況、負債の有無、知的財産権、人事、労務環境、訴訟の履歴などの調査

人事デューデリジェンス

目的

・双方の企業間の人事評価システムの把握及び内容の擦り合わせ

・主に売り手企業側における人事に関するリスクの把握

内容

・売り手企業の人材の人員数及び人件費、未払残業代の有無、就業体制の調査

・売り手企業の人事制度及び教育制度、組織文化などの調査

ITデューデリジェンス

目的

・売り手企業の情報管理システムの把握

・双方企業の情報管理システムを統合する際の工数及びコストを最低限に抑える

内容

・双方の企業の既存情報管理システムの統合にかかる経費の把握

・新規情報管理システムの構築の必要性の把握

環境デューデリジェンス

目的

・売り手企業の事業において、環境リスクの把握

・売り手企業の環境対策における工事などのコストの試算

内容

・売り手企業による土壌汚染、大気汚染、アスベスト、オゾン層破壊が行われていないかの確認及び排水水質などのサンプル調査

※特に事業(ビジネス)デューデリジェンスにおいては、下記4種のフレームワークによる調査の実施が重要となります。

- PEST分析

- 5フォース分析

- VRIOフレームワーク

- SWOT分析

PEST分析

PEST分析とは、事業(ビジネス)デューデリジェンスにおいて、外部環境分析を行う際のフレームワークのことです。英語表記で「Politics」「Economics」「Social」「Technology」の4つの単語の頭文字をとり、PEST分析と称されます。PEST分析を行うことにより、売り手企業を取り巻く外部環境の設定を行うことなります。

「Politics」(政治的要因)

政府による法律や条例等の改正などの、政治的な外部環境要因を指します。「Politics」を把握及び分析することにより、政治的な外部環境要因で売り手企業が大きな損失を受けたり、倒産したりするようなリスクがないかを把握します。

「Economics」(経済的要因)

景気動向に伴う株価変動や為替の値動きなどの、経済的な外部環境要因を指します。「Economics」を把握及び分析、予測することにより、経済的な外部環境要因で売り手企業の設備投資への影響や、人材雇用の影響がないかを把握します。

「Social」(社会的要因)

少子高齢化などによる人口動態や晩婚化、ひとり親世帯の増加などのライフスタイルや価値観の変化などの社会的な外部環境要因を指します。「Social」を把握及び分析することにより、社会的な外部環境要因で売り手企業が受ける影響について、把握及び予測します。

「Technology」(技術的要因)

新たな技術の開発及び普及による、技術的な外部環境要因を指します。「Technology」を把握及び分析することにより、新市場の誕生及び売り手企業を取り巻く既存市場への影響を予測します。

5フォース分析

5フォース分析とは、英語でFive Forces Analysis と表記します。PEST分析と同じく外部環境分析に分類され、売り手企業の客観的な経営環境を把握するために必要なフレームワークです。下記の5つの脅威について分析します。

新規参入の脅威

買い手企業は、売り手企業の属する既存市場に新規参入した企業及び新規参入しようとしている企業の脅威について、把握及び分析を行う必要があります。

競合の脅威

買い手企業は、売り手企業の属する既存市場における競合企業及び競合商品の脅威について、把握及び分析を行う必要があります。

代替の脅威

買い手企業は、売り手企業の取り扱う商品及びサービスなどの代替品及び代替サービスなどの脅威について、把握及び分析、予測を行う必要があります。

供給者の脅威

買い手企業は、売り手企業に商品を供給している企業の脅威について、把握及び分析を行う必要があります。

購入者=顧客の脅威

買い手企業は、売り手企業が提供する商品及びサービスを購入する顧客の脅威について、把握及び分析を行う必要があります。

VRIOフレームワーク

VRIOフレームワークとは、事業(ビジネス)デューデリジェンスにおいて、内部環境分析を行うことです。英語表記で「Value」「Rarity」「inimitability」「organization」の4つの単語の頭文字をとり、VRIO分析と称されます。売り手企業が行う活動に対しての4つの問いを示します。

「Value」(経済価値)の問い

売り手企業の保有する経営資源において、5フォースの脅威に適応可能かどうかの問いを示します。

「Rarity」(希少性)に関する問い

売り手企業が属する市場において、売り手企業が提供する商品及びサービスと競合している企業及びサービスは少数か否かの問いを示します。

「Inimitability」(模倣困難性)に関する問い

売り手企業が提供する商品及びサービスについて、他の企業は商品及びサービスについて模倣及び類似商品を開発する際にコスト上の不利が存在するか否かの問いを示します。

「Organization」(組織)に関する問い

売り手企業の保有する経営資源を効率良く活用するために、組織的な方針や体制は整えられているか否かの問いを示します。

SWOT分析

SWOT分析とは、企業及び事業の現状を把握するために効果的なフレームワークのことです。英語表記で「Strength」「Weakness」「Opportunity」「Threat」の4つの単語の頭文字をとり、SWOT分析と称されます。SWOT分析は、内部環境及び外部環境の横軸、目標達成に対するプラス及びマイナスの縦軸で分割した4つの項目から成り立っています。

「Strength」(強み)

企業の商品及びサービスが持っている資源及び特徴のうち、売上目標達成のために大きく貢献するものを示します。

「Weakness」(弱み)

企業の商品及びサービスが持っている資源及び特徴のうち、売上目標達成の妨げとなる可能性があるものを示します。

「Opportunity」(機会)

企業の外部環境において、企業の商品及びサービスの成長に大きく貢献するものを示します。

「Threat」(脅威)

企業の外部環境において、企業の商品及びサービスの成長の妨げとなる可能性のあるものを示します。

デューデリジェンスの方法

デューデリジェンスには、下記3点の方法があります。買い手企業はそれぞれの方法を組み合わせ、最低限のコスト及び時間で、最大限の効果及び高い精度の調査を実行する必要があります。

- 優先順位を付けて実行

- チェックリストの活用

- 専門家への委託

優先順位を付けて実行

前述の通り、デューデリジェンスには様々な種類があります。本記事では紹介しきれないほどです。しかし、全種類の調査を実行するためには、莫大なコストと時間がかかるという問題点があります。

もちろんM&Aの規模が大きければ大きいほど、全てのデューデリジェンスを実行することに越したことはありません。しかし現実的には、双方の企業の規模及び特徴に合わせて、必要最低限の調査を実行することが推奨されています。

関連記事:M&Aのリスクを徹底解説!売り手・買い手双方のリスクや対処法を解説

チェックリストの活用

それぞれのデューデリジェンスには、ある程度標準化されたチェック項目が定められています。そのため弁護士や公認会計士などの専門家は、チェックリストを用いて調査を実施する場合が多いとされています。

弁護士や公認会計士など調査を依頼するとある程度のコストがかかるため、買い手企業は適用する調査のチェックリストを事前に入手し、弁護士や公認会計士に対してチェック項目の指定を行い、必要最低限の調査を依頼することでコストの削減が可能となります。

売り手企業の視点では、デューデリジェンスのチェック項目を把握し、自社でセルフチェックを定期的に実施することが有効な手段であると言われています。

セルサイド・デューデリジェンスを行っている企業であることは、買い手企業側にとって売り手企業の企業体質に信頼がおけることに繋がり、M&Aが成立しやすくなるというメリットがあります。

関連記事:【全公開】M&Aのプロが作成した完全版M&A To Do List(JPMergers編)

専門家への委託

多くの企業は、デューデリジェンスを専門機関及び専門家に委託します。デューデリジェンスを実施する種類によって、複数の専門機関及び専門家に依頼を行う必要がありますが、専門機関及び専門家の選定は慎重に行う必要があります。

買い手企業にとってコストや時間をかけて行うデューデリジェンスを、専門機関及び専門家に任せきりにしてしまうということがあってはいけません。専門機関及び専門家と密に連携をとりながら、効率良く短期間で精度の高い調査を実施することが必要です。

繰り返しになりますが、上記3点のデューデリジェンスの方法を駆使し、精度の高い調査を行うことはM&Aにおいてとても重要です。買い手企業にとっては、売り手企業の現状の把握及び将来のリスク分析の結果が、M&Aにおける最終契約締結に直結すると言っても過言ではないのです。

そのため、売り手企業側も受け身になるのではなく、常日頃からいつ調査を実施されても問題のない組織体制を整えておくことが重要です。

関連記事:【全公開】M&Aのプロが解説するM&A仲介業者の選び方とは・・・?

関連記事:【徹底解説】M&A専門業者(仲介業者/FA/プラットフォーム)その正体とは?M&Aのプロがメリット、デメリットを教えます!

デューデリジェンスの一般的な手順

デューデリジェンスの一般的な手順としては、下記の通りとなります。

- 売り手企業の基礎情報資料の入手及び把握 (帝国データバンクなどの資料を活用)

- 買い手企業内でのミーティングの実施 (売り手企業に実施するデューデリジェンスの範囲のすりあわせ)

- 売り手企業に対する事前分析の実施 (帝国データバンクなどの資料を活用)

- 売り手企業に実施するデューデリジェンスの種類を決定 (前述した7種の中から優先順位を付けて選出)

- 買い手企業が専門機関(監査法人、コンサルティング会社)や専門家(公認会計士、弁護士)などにデューデリジェンスの実施を依頼

- 買い手企業に依頼された担当者が売り手企業を訪問

- 担当者による売り手企業でのデューデリジェンスの実施 (貸借対照表などの決算関連書類の閲覧及び実地棚卸などの実行など)

- 社長及び経理担当者などの関連部署へのヒアリングの実施

- 担当者が報告書作成

- 担当者が買い手企業に対し最終報告 (売り手企業の企業体質と財務状況を中心)

デューデリジェンスを実施する段階では、M&Aの最終契約締結前のため、競合企業及び取引先、従業員などへの情報漏洩を回避する必要があります。そのため、売り手企業の一般の従業員には、デューデリジェンスの実施に関する情報を知られることのないように注意することが必須です。

さらに、デューデリジェンスで注意すべき点として、適切なタイミングで調査を実行する点が挙げられます。前述の通り調査を実施する際には、競合企業及び取引先、従業員などへの情報漏洩を防ぐ必要があります。

早すぎる段階で調査を実施してしまうと、情報漏洩のリスクが高くなることを覚えておく必要があります。しかし、一方で調査を実行するタイミングが遅くなりすぎると、新たな買い手企業の参入によってM&Aの機会損失に繋がってしまうリスクもあるため注意が必要です。

デューデリジェンスを実行する際の一般的な流れの中で特に重要なことは、目的をはっきりとさせ、限られた期間及び限られた情報源から有効な情報を抽出することに尽きます。そのためには、売り手企業の周辺情報を帝国データバンクなどの資料を用いて事前に調査し、どの種類のデューデリジェンスを実行すべきか優先順位をつけ、適切なデューデリジェンスを実施することが必要です。

関連記事:「M&A仲介会社」に支払う報酬手数料の相場はどのくらい?相場や算出方法、仲介会社の報酬体系を徹底紹介!

依頼するのは外部アドバイザーがおすすめ

買い手企業が売り手企業のデューデリジェンスを実施する場合、自社の顧問先の公認会計士や税理士に依頼をしてしまうと、自社の内情を知るが故に主観的な調査結果となってしまう可能性があります。

そのため、デューデリジェンスを専門機関及び専門家に依頼する場合には、自社とは関係のない外部のアドバイザーから客観的な調査報告をしてもらう方が、売り手企業の問題点や買収及び合併後の展望やリスクなどについて、信憑性のある調査報告となる可能性が高まります。

企業再生におけるデューデリジェンスの重要性について

企業再生を行うためのM&Aの場合、特にデューデリジェンスは重要です。売り手企業が債務超過に陥っていたり、粉飾決算を行っていたりするなどといった理由で経営状態が芳しくない場合に、買い手企業がその実態を知らないまま売り手企業を買収してしまった際には、大きな損失が生じる可能性があるためです。

そうした事態に陥らないためにも、買い手企業はより慎重に売り手企業のデューデリジェンスを実施し、M&Aによる買収及び合併の最終契約締結を行う前の段階で売り手企業の正確な経営実態を把握しておく必要があります。事前に売り手企業の経営実態を把握できていれば、合併及び買収後の経営実態の是正方法について、将来の見通しを計画することが可能です。

関連記事:後継者のいない会社を買う具体的な方法を徹底解説!メリットデメリットも解説

関連記事:会社売却のメリット・デメリット、実際の相場や計算方法、手順も解説

デューデリジェンスまとめ

本記事では、デューデリジェンスについて基本的なデューデリジェンスの持つ意味や主な種類、デューデリジェンスの進め方や実務上のポイントまで詳細を解説しました。

M&Aにおいて、売り手企業の実態を把握及び分析、予測するためには、デューデリジェンスの実施が必要不可欠です。双方の企業のシナジー効果をより高めるためにも、信頼できる外部アドバイザーに依頼をし、買い手企業は売り手企業の経営実態を正確に把握することで明瞭なM&Aを実現することに繋がります。